Finansiärerna

I varje företag måste tillgångarna finansieras på något sätt. Om företagets ägare har tillräckligt med pengar för att finansiera bolagets hela kapitalbehov behövs förvisso inga fler finansiärer. Så ligger det ju dock oftast inte till och man kan nog argumentera för att det inte heller är lämpligt att finansiera allt själv. Särskilt sett utifrån synvinkeln avkastning på Eget kapital, hävstångseffekten etc.

Det finns flera sätt att finansiera verksamheten:

- Pengar från ägaren

- Aktiekapital

- Aktieägartillskott

- Aktieägarlån

- Pengar från utomstående

- Bank

- Leasingbolag

- Leverantörskrediter

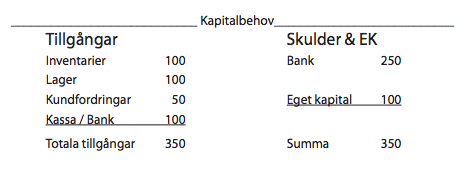

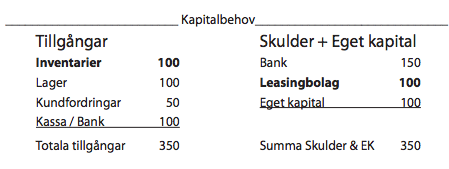

Det är ofta svårare att övertyga en enda part att stå för hela kapitalbehovet. Om man däremot fördelar finansieringsansvaret på fler parter blir det enklare. Ett exempel får illustrera:

I ovanstående exempel så går vi till banken och säger att ägaren sätter in aktiekapitalet, 100. Därefter vill vi att banken ska finansiera resten av kapitalbehovet, 250. En ganska vanlig reaktion från en bank blir då att begära en rejäl säkerhet för det lån man förväntas lämna. Det vanliga argumentet ”Varför ska vi tro på detta mer än du?” har säkert många hört förut.

Den svårighet som banken ställs inför i ovanstående exempel är att kunna värdera de tillgångar som ska finansieras. Den tillgång som i exemplet generellt kan förväntas vara svårast att värdera för banken är inventarierna. Om inventarierna dessutom skulle vara någon form av profilinredning för det aktuella franchisekonceptet så kan man kallt räkna med att denna tillgång kommer att värderas till 0 kronor av banken. Därmed uppstår raskt ytterligare ett argument för att banken måste kräva kompletterande säkerheter för banklånet, alternativt kräva att ägaren ökar det egna kapitalet.

För att skapa ett bättre läge för ägaren och större möjligheter till god finansiering finns nu ett antal lösningar eller kombinationer som ofta används.

Aktieägarlån/aktieägartillskott

Om ägaren beslutar att lösa problemet i exemplet med att tillföra mer egna pengar så finns det ett bra alternativ till att bara höja aktiekapitalet. Om man sätter in pengarna som aktiekapital så finns det bara tre sätt att få tillbaka dem:

- Lön

- Aktieutdelning

- Utskiftning

I alla tre alternativen så ska uttaget beskattas. Alltså ett dyrt sätt att få tillbaka pengarna.

Ett annat alternativ är att sätta in pengarna som aktieägarlån och/eller aktieägartillskott. De båda alternativen omges av lite olika regelverk men har det gemensamt att när bolaget enligt reglerna har möjlighet att betala tillbaka pengarna så kan det ske utan beskattning. Det är naturligtvis en avsevärd fördel för ägaren.

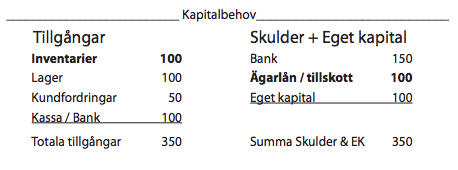

Om vi antar att ägaren genom aktieägarlån eller aktieägartillskott väljer att sätta in ytterligare 100 i bolaget för att underlätta möjligheten till bankfinansiering så skulle en kapitalbehovsuppställning kunna se ut så här:

På det här sättet skulle man kunna se det som att ägarlånet/tillskottet finansierar inventarierna. Det egna kapitalet finansierar kassabehållningen. Det innebär att banken finansierar de betydligt mer lättvärderade tillgångarna: varulager och kundfordringar.

Leverantörskrediter

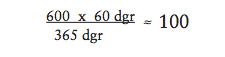

I exemplet har vi inte tagit hänsyn till möjligheten att få kredit från franchisetagarens leverantörer. Vi tänker oss att franchisetagaren gör inköp från sin huvudleverantör med 600 per år. Om leverantören ger 30 dagars kredit blir den genomsnittliga krediten 50 och om leverantören är beredd att ge 60 dagars kredit dubblas den genomsnittliga krediten till:

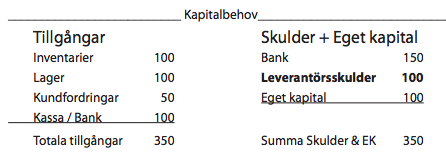

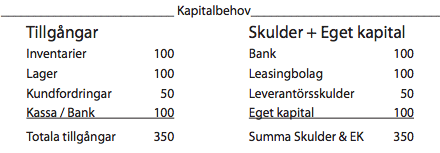

Det innebär att leverantören i genomsnitt lånar ut ungefär 100 till franchisetagaren. Företaget har dessutom fått en ny finansiär och kravet på ökad ägarfinansiering eller kompletterande säkerheter har sjunkit. Ett kapitalbehov skulle då se ut så här:

Vissa branscher har svårare att få kredit i banker. Även om inte till exempel restaurangbranschen är ensam om problemet är det tydligt hur leverantörerna historiskt har tagit ett väsentligt större ansvar för finansieringen än leverantörerna i de flesta andra branscher behövt göra. Sätten att låna ut pengar till restaurangerna har varierat men kraftiga förskott på inköpsbonus är ett vanligt förekommande sätt.

Under de senaste åren har dock en väsentlig förändring skett i restaurangbranschen, nämligen att de ”svarta” pengarna försvunnit ur marknaden. Skälet är ny lagstiftning och hantering från Skattemyndigheten, som inneburit bättre digital kontroll på kassahanteringen samt tvång att inneha personalliggare. Denna förändring har varit så effektiv att branschen i stort sett rensats från de ”svarta” pengar som tidigare gjort att banker och andra finansiärer varit ointresserade av att finansiera branschen. Sedan något år har banker och riskkapital visat ett ökande intresse för branschen, varmed leverantörsfinansiering nu successivt kan minska. På det viset kan man utan vidare konstatera en radikal förändring skett på grund av myndigheternas mer effektiva kontroll, till fördel för alla.

Hittills har det inte byggts så många franchisekedjor i Sverige som man möjligen kan tro och skälet har varit svårigheten med finansiering som vi nämnt ovan. Vår tro är att restaurangmarknaden kommer att förändras avsevärt framöver och att vi ser framför oss en tid med stor kedjebildning i branschen. En god prognos är att kedjebildningen i restaurangbranschen kommer att bli proportionellt lika stor som den är i detaljhandeln idag. Det betyder att det även kommer bildas många franchisekedjor i restaurangbranschen de närmaste tio åren. Det ska bli mycket spännande att återkomma till frågan när vi om några år kommer ut med den tredje utgåvan av FranchisePraktikan.

Leasingbolag

Leasing är självklart en vanlig finansieringsform, även för franchisefö- retag. Det som går att finansiera via leasing är ju dock i allmänhet inskränkt till maskiner och inventarier. Tillgångar som lager och kundfordringar går självfallet inte att lägga på leasing. Det innebär därför att det är långt ifrån alla företag som kan ha någon nytta av finansieringsformen.

Leasingbolagets behov av säkerheter varierar med vilken typ av tillgång som ska finansieras. Om det rör sig om bilar, lastbilar, grävmaskiner och andra arbetsfordon så finns det i allmänhet en fungerande andrahandsmarknad. Därmed blir det inte så svårt att realisera värdet av den finansierade tillgången för det fall leasingbolaget tvingas till det.

Rör det sig istället om en för franchisekonceptet särskilt designad butiksinredning med tillhörande ljusinstallationer blir ju andrahandsmarknaden, försiktigt uttryckt, något mer begränsad. Därmed blir också värdet på leasingbolagets säkerhet lägre eller kanske obefintligt, och då ökar behovet av kompletterande säkerhet. Därför är det inte ovanligt att även leasingbolag kräver ägaren på kompletterande säkerheter.

En sak man dock vinner genom att finansiera vissa tillgångar via leasing är att man låter ytterligare en finansiär vara med och finansiera franchisetagarens kapitalbehov. Ett kapitalbehov skulle därmed se ut på följande sätt:

Kombinationer av finansiärer

Avsikten med detta avsnitt, Finansiärer, har inte varit att göra en ändlös uppräkning av vilka eventuella finansiärer som finns i marknaden. Tanken är istället att visa på hur man kan angripa problematiken och visa på behovet av att göra en ordentlig analys av konceptets möjligheter.

Erfarenheten visar att ju fler finansiärer som finansierar ett företags kapitalbehov, desto lättare blir det att få ihop finansieringen med lägre risk för ägaren. Genom att varje finansiär tar en mindre andel av risken så minskar behovet av kompletterande säkerheter från ägaren och därmed dennes risk. Om vi alltså tänker oss att samtliga ovan nämnda finansiärer delar på finansieringen av kapitalbehovet skulle en kapitalbehovsberäkning se ut på följande sätt:

kapitalbehovet och hur det ska finansieras.

Genom att fördela finansieringen av kapitalbehovet över tre finansiärer förutom ägaren så får vi en betydligt smakligare risknivå för samtliga inblandade. Det är dessutom ganska naturligt att en finansiär har lättare att acceptera en kreditförfrågan om denne kan se att det är fler som tror på affärsidén.